インド小型厳選株式ファンド

インド × 小型株の成長機会を捉えるインド小型厳選株式ファンド

インド × 小型株の成長機会を捉えるインド小型厳選株式ファンド

関連レポート

| 2025年5月23日 | 【インドレポート2025年5月】足元のインド経済と小型株式の動向と今後の⾒通し |

| 2024年6月6日 | 【インドレポート2024年6月】インド下院選挙の結果と今後の見解 |

| 2024年5月21日 | 【臨時レポート2024年5月】ポートフォリオの構築状況について |

| 2024年4月15日 | 【インドレポート2024年3月】日本と中国の経済成長から見る インドの潜在的な成長期待 |

| 2024年3月25日 | 【臨時レポート2024年2月】インド小型厳選株式ファンド |

名実ともに世界トップ水準の経済大国への道を歩み続けるインド。

世界の未来をリードする国へと変貌を遂げつつあります。

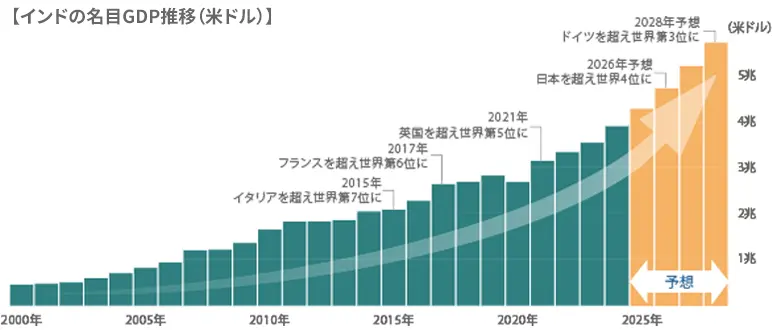

期間:2000年~2028年、年次(2025年以降は予想)

出所:国際通貨基金(IMF)「世界経済見通し2024年10月版」のデータを基に、アムンディ・ジャパン株式会社が作成。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

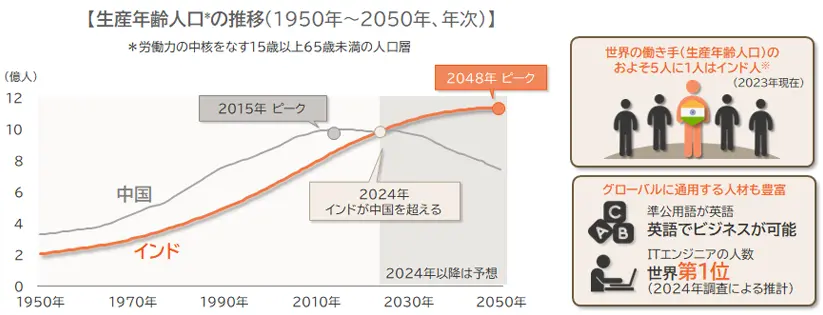

一般的に持続的な経済成長には「労働力の増加」、「資本の蓄積」、「技術の進歩」の3つの要素が重要であると考えられています。

労働力の増加

労働力の増加という側面のみを見ると、アフリカ諸国など多くの新興国も同様の状況である一方、インドにおいては「資本の蓄積」、「技術の進歩」の進展もみられ、これらが今後の経済成長における更なる追い風になると考えられます。

インドは若年層が多く、2024年に中国を超え世界最大の生産年齢人口を有する国になったとされており、今後は労働力の増加が強力なメインエンジンとして経済成長をけん引するものと考えられます。

※生産年齢人口(2023年)におけるインドの比率は約19%。

出所:各種情報等、国際連合「World Population Prospects 2024」のデータおよびヒューマンリソシア2024年調査版「世界のITエンジニアレポート」の情報を基に、アムンディ・ジャパン株式会社が作成。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

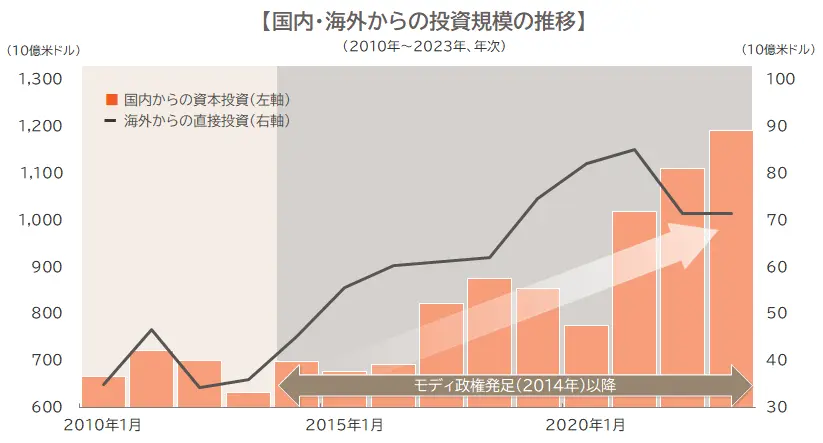

資本の蓄積

国内外からの投資規模は増加傾向にあり、資本の蓄積は着実に進んでいます。

出所:世界銀行、インド商工省、各種報道等を基に、アムンディ・ジャパン株式会社が作成。国内からの資本投資は総資本形成、海外からの直接投資は対内直接投資。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

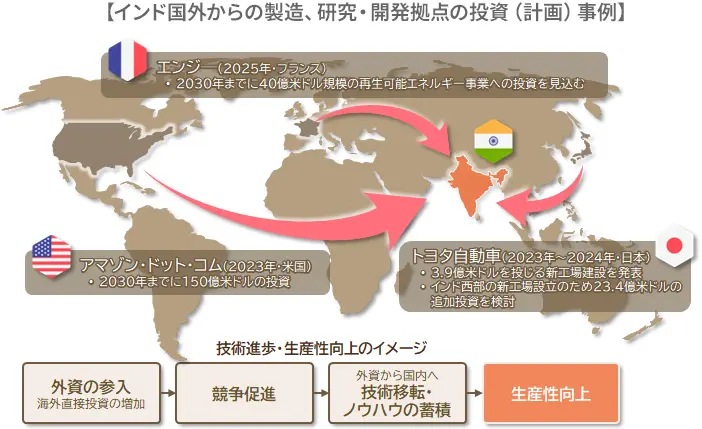

技術の進歩

先進国の企業が技術開発拠点をインドに移転することで、外国企業の技術・知識が取り込まれ、インドの技術進歩に繋がることが期待されます。

1ユーロ=1.1329米ドル(2025年4月末現在)、1インドルピー=0.01168米ドル(2024年12月末現在)で換算。

出所:各種報道等を基に、アムンディ・ジャパン株式会社が作成。 上記は例示をもって理解を深めていただくことを目的としたイメージ図です。また、あくまでも理解を深めていただくために例示したものであり、いかなる個別銘柄の売買等を推奨するものではありません。

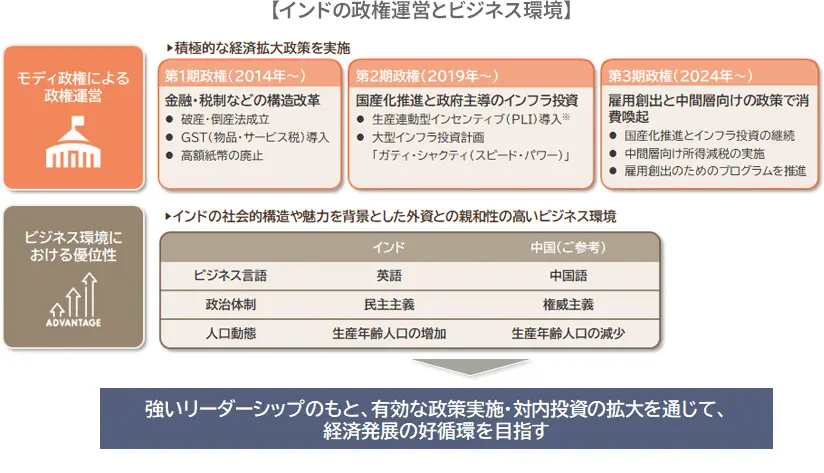

新興国の経済成長には政治リスクが伴いますが、ナレンドラ・モディ首相率いる政権は3期目に入り、雇用創出やインフラ整備など、持続的な経済成長を促進する政策を実施しています。また、英語が広く使われるインドは国際ビジネスとの親和性が高く、世界から注目されています。

※インド国内で生産された製品の売上増加額などに応じて一定割合のインセンティブ(補助金)を付与する政策。

出所:各種報道資料等を基に、アムンディ・ジャパン株式会社が作成。上記は、当資料作成日現在取得可能な情報に基づくものであり、将来を保証するものではありません。

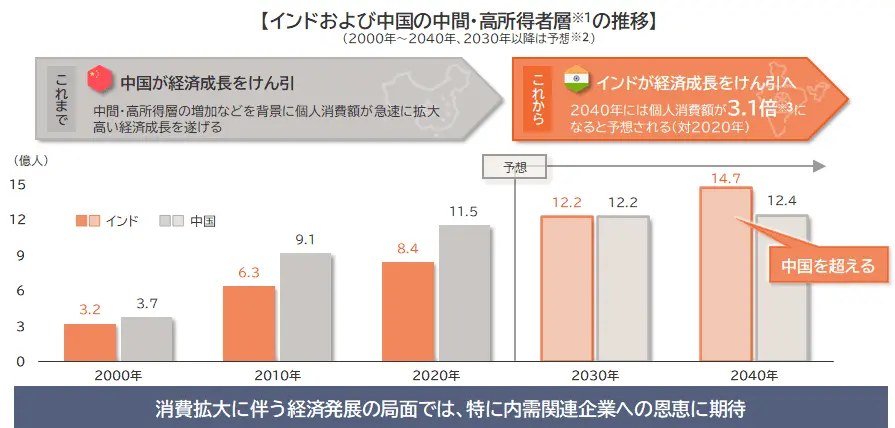

中間・高所得層の増加により、期待される消費市場の拡大

※1 所得層の区分:5,000米ドル以上35,000米ドル未満=中間所得層、35,000米ドル以上=高所得層。世帯当たりの人数(総人口/総世帯数)に、所得層区分別の世帯数をかけて簡便的に算出。 ※2 2024年1月現 ※3 現地通貨建て(実質ベース)

出所:ユーロモニターのデータを基に、アムンディ・ジャパン株式会社が作成。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

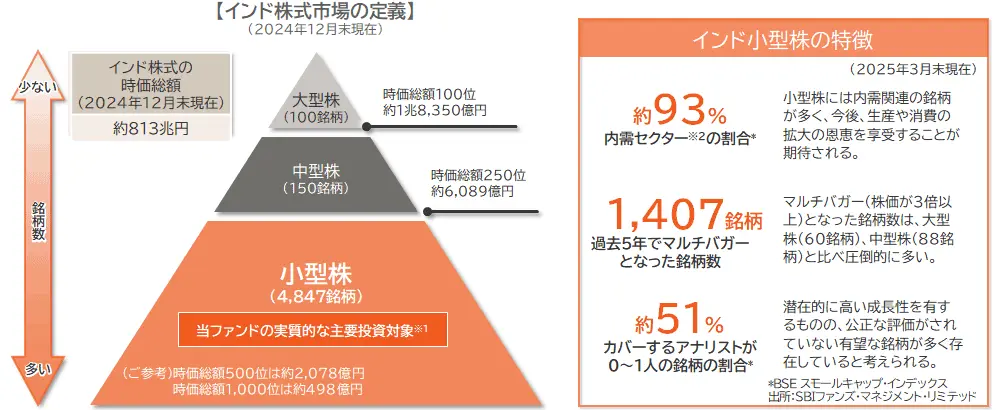

インド小型株から優良銘柄を発掘するには、高度な調査・分析能力が重要に

インド株式の時価総額はボンベイ証券取引所(BSE)公表値。インド株式市場の定義はインド証券取引所(SEBI)によるものであり、銘柄数および時価総額はインド投資信託協会(AMFI)公表値。インド株式の時価総額、インド株式市場の定義ともに、ボンベイ証券取引所(BSE)、ナショナル証券取引所(NSE)、メトロポリタン証券取引所(MSEI)のデータに基づく。時価総額は1インドルピー=1.8328円(2024年12月末現在)で換算。

※1当ファンドのマザーファンドは、大型株および中型株にも投資する場合があります。

※2SBIファンズ・マネジメント・リミテッドが、インド国内における売上高が大半を占めると判断したセクター。

使用した指数の権利については、ページ末尾をご覧ください。

出所:SBIファンズ・マネジメント・リミテッド、インド投資信託協会(AMFI)等のデータを基に、アムンディ・ジャパン株式会社が作成。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

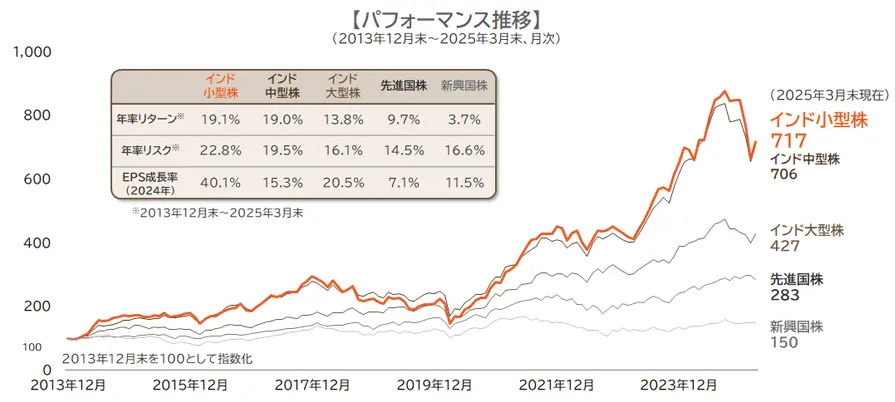

相対的に高い成長を遂げるインド小型株

インド小型株:BSE スモールキャップ・インデックス(インドルピーベース)、インド中型株:BSE ミッドキャップ・インデックス(インドルピーベース)、インド大型株:BSE ラージキャップ・インデックス(インドルピーベース)、先進国:MSCI ワールド・インデックス(米ドルベース)、新興国:MSCI エマージング・インデックス(米ドルベース)。各インデックスはトータルリターン(グロス)を使用。

出所:アムンディ・ジャパン株式会社。

使用した指数の権利については、ページ末尾をご覧ください。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

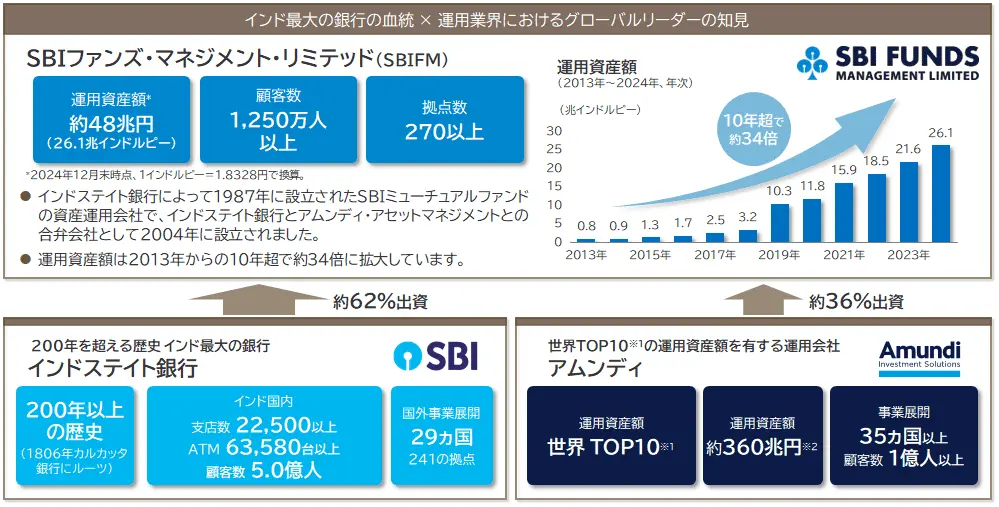

※1 インベストメント・ペンション・ヨーロッパによる資産運用会社トップ500社(2024年6月版、2023年12月末の運用資産額)に基づく。

※2 2025年3月末現在。運用資産額は約2兆2,470億ユーロ、1ユーロ=162.08円で換算。

出所:SBIファンズ・マネジメント・リミテッド、インドステイト銀行等の情報を基に、アムンディ・ジャパン株式会社が作成。SBIファンズ・マネジメント・リミテッドの情報は2024年12月末現在。インドステイト銀行の情報は2024年10月11日現在。上記は過去の実績であり、将来を保証するものではありません。

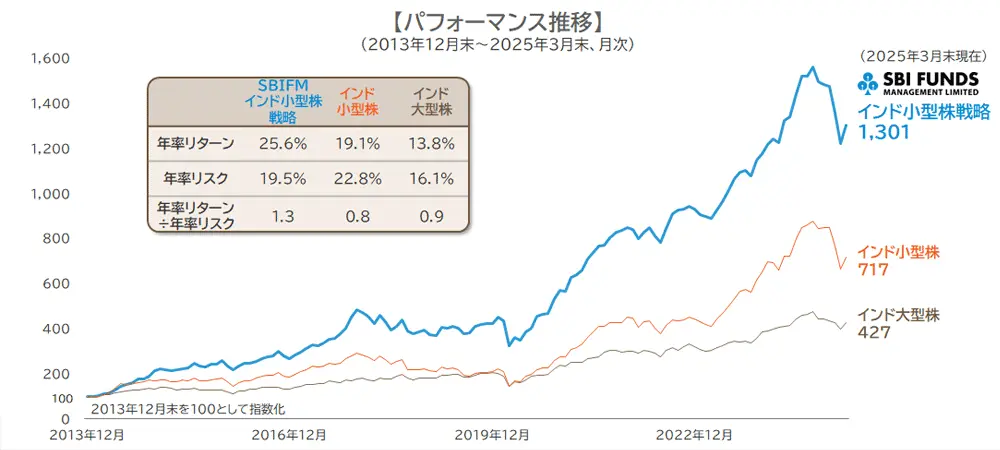

ご参考:SBIFMインド小型株戦略の運用パフォーマンス

下記は、運用チームの過去の実績をご紹介するため、当ファンドのマザーファンドと同様の運用戦略であるSBIFMインド小型株戦略の過去の実績を示したものであり、当ファンドの運用実績ではありません。当ファンドの将来の運用成果などを保証するものではないことに十分にご注意ください。

SBIファンズ・マネジメント・リミテッドが運用するインド小型株戦略は市場を上回るパフォーマンスを実現

SBIFMインド小型株戦略はSBIインド・スモールキャップ株式ファンド(費用控除後)を使用。SBIインド・スモールキャップ株式ファンドは日本で届出されておらず、当該ファンドを勧誘するものではありません。

インド大型株:BSE ラージキャップ・インデックス、インド小型株:BSE スモールキャップ・インデックスを使用。各インデックスはトータルリターン(グロス、インドルピーベース)。

出所:SBIファンズ・マネジメント・リミテッド等のデータを基に、アムンディ・ジャパン株式会社が作成。使用した指数の権利については最終ページをご覧ください。上記は過去の実績であり、将来の運用成果等を保証するものではありません。

ファンドが投資する「アムンディ・インド小型株マザーファンド」の組入状況(純資産総額比)

(2025年3月末現在)

【組入上位5業種】

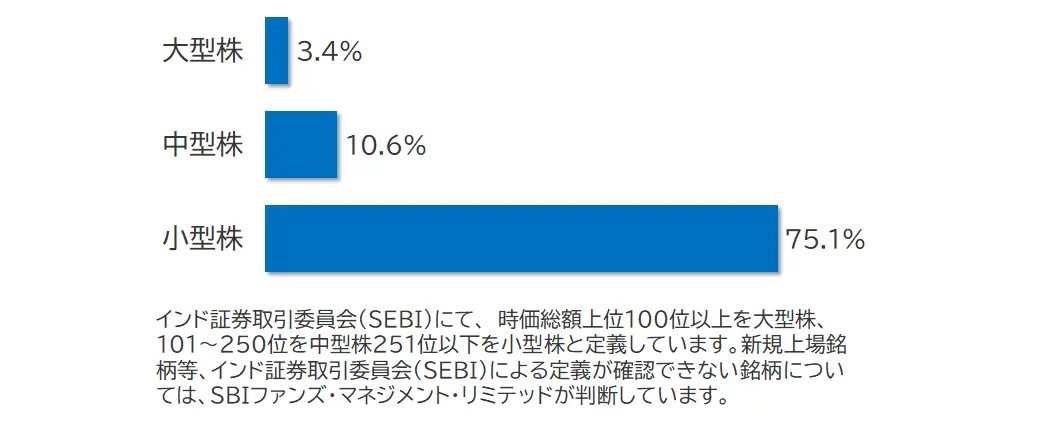

【規模別組入比率】

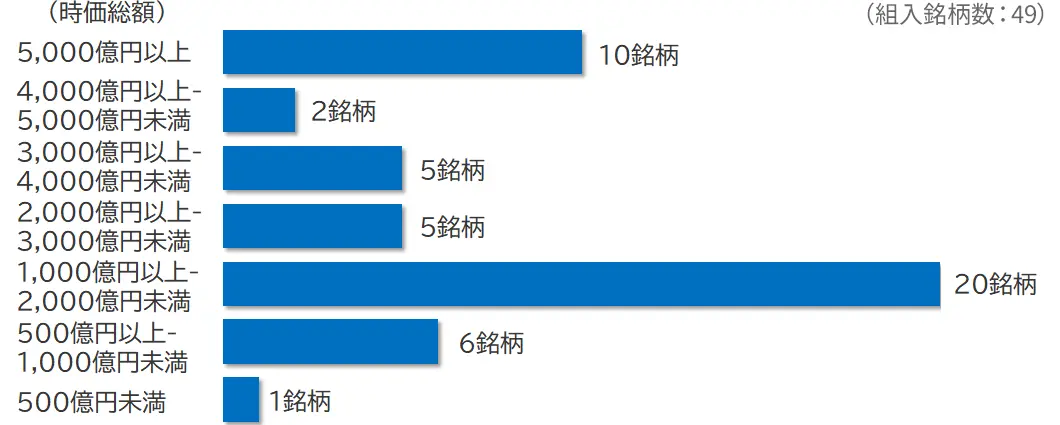

【組入銘柄の時価総額別分布(円換算ベース※1)】

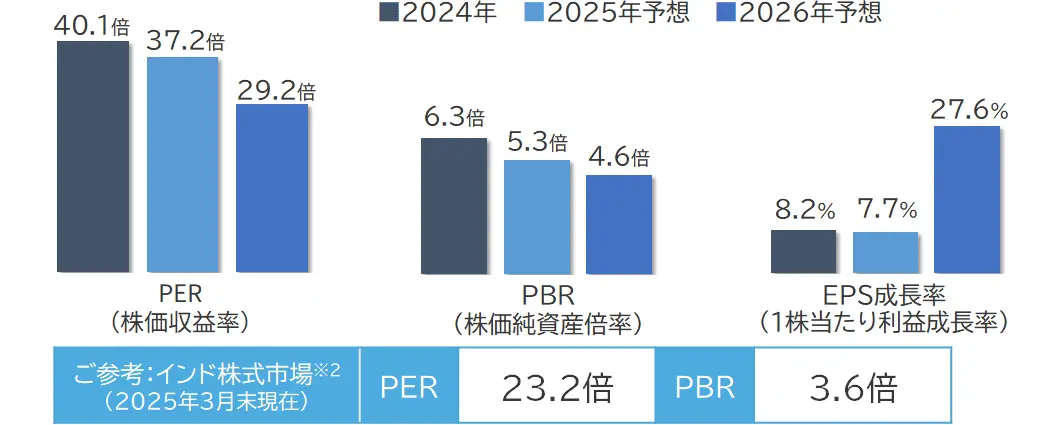

【特性値】

※1 2025年3月末現在、1米ドル=149.96円で換算。 ※2 BSE500インデックス。

出所:SBIファンズ・マネジメント・リミテッド等のデータを基に、アムンディ・ジャパン株式会社が作成。使用した指数の権利については、最終ページをご覧ください。上記は、将来の運用成果等を保証するものではありません。

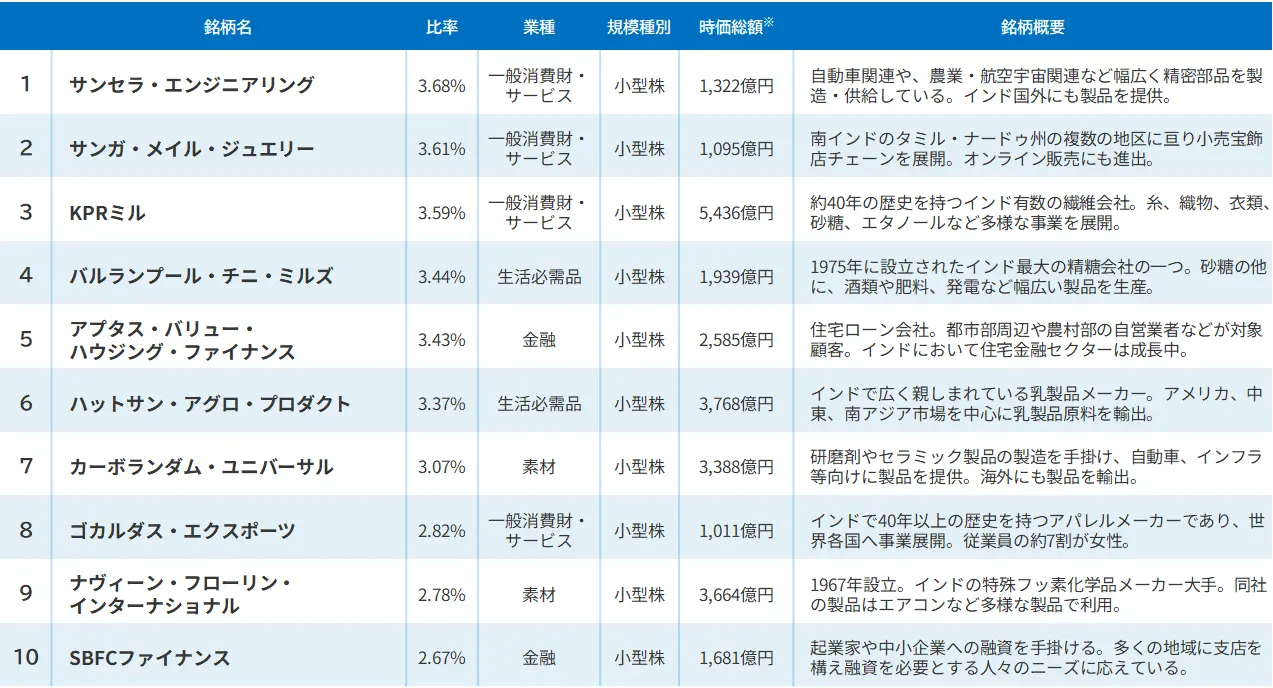

(2025年3月末現在、組入銘柄数:49)

※2025年3月末現在、1米ドル=149.96円で換算。

出所:SBIファンズ・マネジメント・リミテッド等のデータを基に、アムンディ・ジャパン株式会社が作成。業種はGICS(世界産業分類基準)によるものです。記載されている個別の企業についてはその企業が発行する有価証券等の売買を推奨・勧誘するものではありません。また、ファンドの将来の実質的な組入を示唆・保証するものではありません。上記は、将来の運用成果等を保証するものではありません。

当資料で使用した指数とその権利について

購入に際してのご注意

・ 当ページは、アムンディ・ジャパン株式会社(「当社」)が日本の居住者の皆様を対象として設定・運用を行う国内投資信託の情報提供を目的として、当社が作成したものであり、法令等に基づく開示書類ではありません。また、当ページに含まれるいかなる特定の金融商品取引の勧誘を目的とするものではありません。 ・ 当ページは、信頼できると考えられる情報に基づいて作成しておりますが、その正確性、完全性を保証するものではありません。 ・ 当ページに記載されている運用実績等に関わる数値・グラフ等はあくまでも過去の実績であり、将来の運用成果等を示唆または保証するものではありません。また、手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。 ・ 当ページに記載されている内容・数値・図表・意見・予測等は作成時点のものであり、将来の市場動向、運用成果を示唆・保証するものではなく、予告なしに変更される可能性があります。 ・ 投資信託は、株式など値動きのある有価証券(外貨建資産には、当該外貨の円に対する為替レートの変動による為替変動リスクもあります。)に投資しますので、基準価額は変動します。投資元本が保証されているものではありません。投資信託の基準価額の下落により、損失を被り投資元本を割り込むことがあります。投資信託の運用による損益はすべて投資者の皆さまに帰属します。 ・ 投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じてご購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。 ・ 投資信託のお取引に関しては、クーリング・オフの適用はありません。 ・ 投資信託の取得のお申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

本サイトでは、お客様の利便性の向上およびサービスの品質維持・向上を目的としてクッキーを利用しています。このサイトの閲覧を続けることでクッキーの利用に同意いただいたものとみなされます。クッキーの無効化をご希望の場合は「本サイトのご利用にあたって」をご確認ください。